10后拼多多 00后京东和90后阿里 电商三巨头到底谁更强

-

-

类目:电商运营

-

联系人:

-

微信号:

-

Q Q 号:

-

手机号:

-

浏览量:

509

【商户信息】

【货源详情】

10后拼多多 00后京东和90后阿里 电商三巨头到底谁更强 5月22日,美国股市收盘前,品多多和阿里巴巴相继发布财报。到目前为止,国内三大电商(阿里巴巴、JD.COM、拼多多)已经交出了受疫情影响的第一季度成绩单。

JD。此前发布财报的COM第一季度业绩多次被讨论:营收超出预期,活跃用户大幅增加,物流系统成为JD.COM特殊时期的重点支撑。相应地,由于阿里巴巴和拼多多的路线与JD.COM截然不同,疫情的影响和他们的反应引起了市场的极大关注。

根据彭博社总结的分析师预期,阿里巴巴Q1营收预计将达到1070.38亿元(除非另有说明,单位均为人民币),同比增长14.5%;调整后净利润160.85亿元,同比下降28.5%。

对于品多多来说,市场预期比较保守。分析师预计,拼多多Q1营收为49.69亿元,同比增长9.3%,增速可能创下新低;调整后净亏损26.7亿元,同比增长93.6%。

从最终结果来看,阿里巴巴和拼多多都不同程度地超出了市场预期。

阿里巴巴的主要财务指标如下:

阿里巴巴2020年第四季度实现营收1143.1亿元(即2020年的Q1),同比增长22%,高于市场预期;

归属于普通股东的净利润31.62亿元,同比下降88%,原因是所投资的权益性证券价格下跌导致投资亏损,而2019年同期同类投资实现净利润;

调整后净利润222.87亿元,同比增长11%。

品多多的主要财务指标如下:

品多多2020年第一季度实现营收65.41亿元,同比增长44%,大大超出市场预期;

归属于普通股东的净亏损41.2亿元,亏损同比增长119%;

非GAAP下,归属于普通股东的净亏损31.7亿元,亏损同比增长130%。

由于发展阶段的不同和自身的优势,电商巨头面对疫情的冲击采取了不同的应对策略,第一季度的财务表现就是三种思路差异的清晰体现。

三巨头各有各的方式

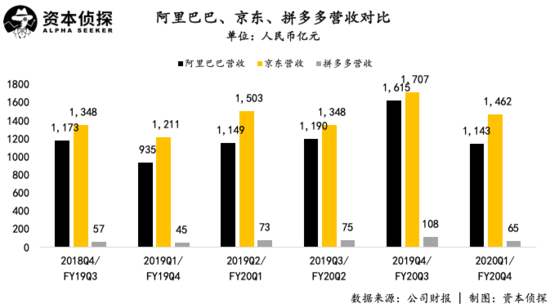

就营收而言,JD.COM仍然排在三位之首,这与京东有关。COM的商业模式主要是自营电商,主要赚取商品直销收入,而淘宝、天猫、拼多多赚取更多的平台广告费和服务费,所以京东的收入往往比阿里巴巴高,但利润不如后者。

具体到本季度的情况,JD.COM和阿里巴巴在营收方面的差距已经拉大,而拼多多作为电商新贵,与前两者相比,营收有很大的增长空间。

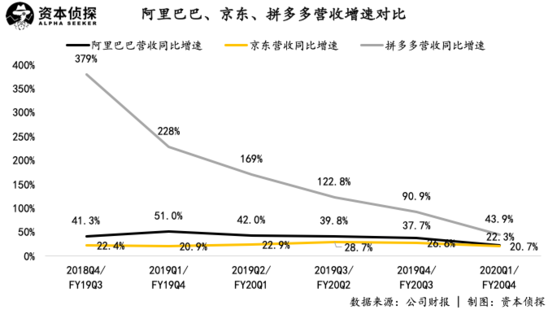

收入增长方面,三者有不同程度的放缓,尤其是拼多多和阿里巴巴。在疫情的冲击下,虽然拼多多的营收大大超出预期,但其增速仍较之前的近一倍水平大幅下滑,阿里巴巴也经历了类似的情况。

与JD.COM和平多多相比,阿里巴巴的收入结构更加复杂。由于三者的竞争交集主要集中在国内零售业务,中国零售业务在阿里巴巴的核心业务中是比较的关键细化指标。财务报告显示,2020年第四季度该业务收入为709.05亿元,占总收入的62%,同比增长21%,略低于总收入22.3%的增长率。

在阿里巴巴的各种收入中,阿里巴巴云和创新业务部门是最突出的。

阿里巴巴云本季度实现营收122.17亿元,同比增长58%,占总营收的比重从8%上升到11%,是拉动增长的关键力量之一;由高德地图、阿里奥斯、钉子、天猫精灵等组成的创新业务部门。实现营收22.88亿元,同比增长90%,但占总营收的比重保持在2%不变。

来源:阿里巴巴财务报告

在JD.COM,其第一季度产品销售收入为1300.9亿元,占总收入的89%。

>拼多多的收入结构仅为在线营销服务收入和佣金收入两项,其一季度的在线营销服务收入为54.92亿元,同比增长39.1%;佣金收入为10.49亿元,同比增长76%。值得注意的是,拼多多的佣金收入占比此前一直保持在11%上下,一季度该项收入的占比涨至16%。

也就是说,44%的总营收增长在相当程度上是受到佣金收入增长的推动。

图源:拼多多财报

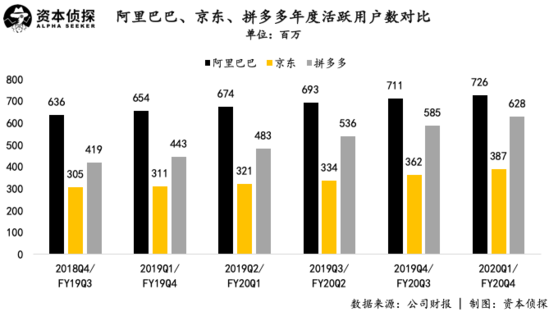

在活跃用户数上,阿里巴巴、京东、拼多多的年度活跃用户数分别为7.26亿(中国零售市场)、3.87亿和6.28亿。拼多多实现活跃用户数破6亿的同时,和阿里巴巴的距离也缩小至不到1亿。

在年度活跃用户数的增长方面,唯一呈现增长放缓态势的是阿里巴巴。京东由于在疫情期间物流表现突出,老用户回流加速,沉睡用户被唤醒,新用户的主动访问和主动购物也在提升,其年度活跃用户数同比增长24.6%,创下近几个季度的最高水平;拼多多则在保持原有高速增长的基础上略有提升。

对于在活跃买家数层面的突破,拼多多董事局主席兼CEO黄峥表示,拼多多月活/年度买家的指标,从19年一季度的65.4%提升到了20年一季度的77.6%,这代表用户更加喜欢拼多多的产品,拼多多也有更强的能力来满足用户多样性的需求。

另外值得注意的是,拼多多用户截至今年3月31日的12个月人均消费水平从去年同期的1257.3元上升至1842.4元。也就是说,用户们在拼多多上花的钱更多了。

活跃用户数持续增长、人均消费水平升高,拼多多展示了巨大的增长潜力。

不过,拼多多在营收和用户层面的增长并非没有代价。财报显示,其一季度的销售及市场费用达到了72.97亿元,费率高达111.6%。财报显示,该项费用增长的原因为拼多多在广告、促销和补贴的投入持续加大。

换句话讲,拼多多一季度的增长很大程度是烧钱换来的。与此同时,拼多多的一般及行政费用和研发费用也有43.3%和120.8%的同比增长,经营费用率高达139.2%,以至于经营亏损达到43.97亿元。

图源:拼多多财报

似乎是在对拼多多的“烧钱”行为作出回应,在财报电话会议上,阿里巴巴的首席财务官武卫表示,阿里巴巴并不认同那种烧钱来寻求交易额增长的做法,“我们不会去做”。武卫同时表示,阿里巴巴希望做任何投资都是可持续和高效。

从财报数据来看,身为“大哥”,相比拼多多,京东和阿里巴巴在投入上表现得克制许多。

京东的履约费用虽然疫情上涨明显,但其对市场费用的有效控制抵消了相应影响,整体经营费用率为13.8%,低于去年同期的14.1%和上一季度的14.2%。阿里巴巴本季度的市场费用率为10.7%,相比此前有所提高,其经营费用率为26.8%,去年同期和上一季度分别为27.7%和21.2%。

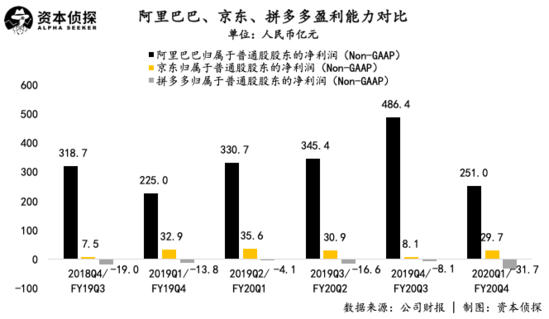

费用上的差异影响着三者的盈利水平,在非通用会计准则下,阿里巴巴、京东、拼多多归属于普通股股东的净利润分别为251亿元、29.7亿元和-31.7亿元。阿里巴巴的盈利能力依然遥遥领先,京东在疫情期间保持盈利,拼多多则亏损加大。

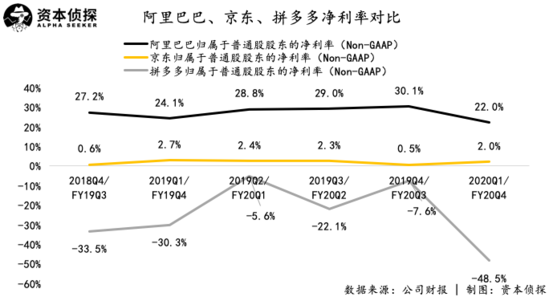

虽然阿里巴巴在费用支出上相对克制,但净利率仍然受疫情影响较严重,在非通用会计准则下,其一季度归属于普通股股东的净利率为22%,相比前几个季度下滑明显;京东的净利率为2%,去年同期和上一季度分别为2.7%和0.5%;拼多多的亏损率则大幅扩大至-48.5%。

特殊状况只是竞争的插曲

可以看到,相比行业老牌巨头阿里巴巴和京东的克制,尚在成长期的拼多多剑走偏锋,在疫情冲击下继续把“抢地盘”作为重点,大幅加码营销和补贴,由此换来了营收和活跃用户的上涨,但亏损幅度也令人咋舌。

值得注意的是,拼多多的官方微博在财报发布后宣布,其百亿补贴项目将继续加码。也就是说,拼多多依然坚持烧钱换增长的策略。

综合各项指标来看,京东得益于自建物流的“重资产”模式,在受疫情影响的一季度中表现最稳。不过,两位对手也在物流领域持续发力:

阿里巴巴持续加码菜鸟网络物流服务,该项业务一季度实现营收49.51亿元,同比增长28%,高于总营收增速。

入股“四通一达”的同时,阿里巴巴也在一二线城市加大投入落地配业务丹鸟,以优化物流体验。

拼多多在物流方面接入了极兔速递,尽管双方都否认极兔是“拼多多系快递”,但由于两者都可能和段永平有千丝万缕的联系,外界普遍认为,与拼多多关系暧昧的极兔是前者发力物流的标志。

今年4月,拼多多在与国美联手后,国美旗下安迅物流将接入拼多多平台,为拼多多平台商家在大件物流、仓配一体化、安装交付等环节提供定向服务。

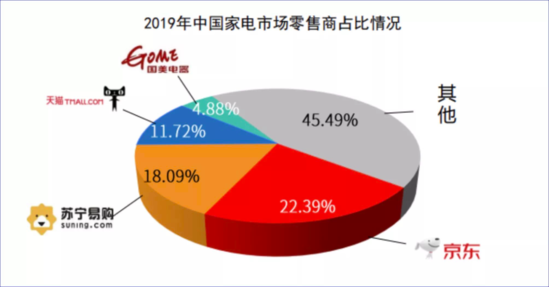

拼多多和国美联手的另一个重要意义在于,前者正式切入3C家电这个客单价更高的品类中。尽管国美在家电市场渠道份额上不如京东和天猫,但凭借“6亿人都在用的拼多多”的流量优势,国美或将对京东和天猫形成挑战。

《2019年中国家电市场报告》

中国电子信息产业发展研究院

拼多多试图以切入3C家电品类来继续推进“农村包围城市”战略,而阿里巴巴和京东也在入侵拼多多的基本盘。

阿里巴巴在财报中表示,其2020财年有超过70%的新增年度活跃消费者来自欠发达地区;京东方面也曾在财报电话会中表示,如果按用户的收货地址来看,京东的三到六线用户占比已经超过六成,GMV占比已经超过一半。

也就是说,短兵相接正在发生,且火药味会愈发浓烈。

随着疫情得到控制,各行各业经营活动逐步复苏。在走出疫情阴影后,阿里巴巴、京东、拼多多也迎来了竞争的新阶段。

疫情期间,由于线下活动停摆,商家意识到了走向线上的重要性,直播电商因而持续升温。在优惠政策的推动下,2月以来淘宝直播新增的直播间数量同比翻番。财报显示,截至2020年3月31日止三个月内,淘宝直播上使用直播的日活跃商家数同比增长88%;截至2020年3月止财年,淘宝直播带来的GMV同比增长超过100%。

也就是说,在商家恢复元气后,直播如何撬动淘宝天猫的收入增长,将是阿里巴巴下一季度业绩一大看点。而京东、拼多多也在探索怎么搭上直播这辆快车。

对于京东而言,疫情缓和后,如何持续放大物流优势、寻求增长、保持盈利是长期需要面对的考验;而拼多多依然要面对提高用户忠诚度和客单价的老问题。

风水轮流转,优势地位不会永远存在,压力也可能带来反弹。阿里巴巴、京东、拼多多在电商领域三足鼎立的局面将长期存在,这个特殊的一季度将三大平台的差异放大,但竞争已经呈现你中有我、我中有你的态势,在追求增长的路上,三大电商平台的厮杀,只会更加激烈。