一年关店近2900家 中日韩美妆的“生存游戏”

-

-

类目:电商运营

-

联系人:

-

微信号:

-

Q Q 号:

-

手机号:

-

浏览量:

358

【商户信息】

【货源详情】

后疫情时代,线下美妆赛道经霜而赤,细看其中,暗潮汹涌。

赢商云智库以全国21城5万㎡以上1080家购物中心为研究对象,从美妆业态品牌开关店数量、占比及分布等维度,发现:

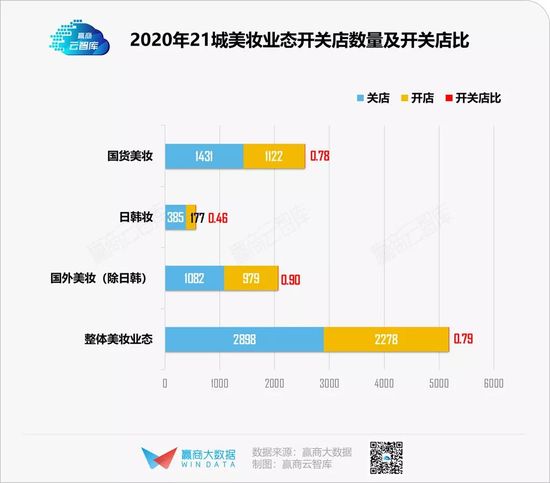

2020年美妆业态开关店整体呈收缩趋势,关店近2900家,开店2200余家,整体开关店比0.79。

值得注意的是,日韩美妆整体开关店比0.45,呈现严重收缩态势。而国货美妆整体开关店比0.78,虽然同样低于平均值,但不乏积极拓店的品牌。

现当下,在激烈的美妆中国开关店戏码中,韩妆、日妆、国货美妆开关店众生相如何?日韩妆败走的原因何在?国货美妆崛起后又将何以长红?

统计范围:上海、北京、深圳、广州、成都、重庆、杭州、南京、天津、西安、武汉、厦门、长沙、青岛、昆明、合肥、福州、郑州、苏州、贵阳、泉州21个城市,商业面积5万㎡及以上1080个已开业购物中心(下同)

“品牌门店开关店比”=开店数/关店数:比值>1,表示品牌门店发展呈现扩张状态;(开店数>关店数)比值=1,表示品牌门店发展持平(开店数=关店数);比值<1,表示品牌门店发展呈现收缩状态(开店数<关店数)

01

2020年,美妆中国开关店戏码

疫情之后,全球实体零售遭遇重击,门店客流严重下滑、高运营成本难以负荷、渠道利润严重缩水等问题在日韩等国外平价美妆品牌身上尤其明显。

韩妆败走中国,攻城略地已成往事

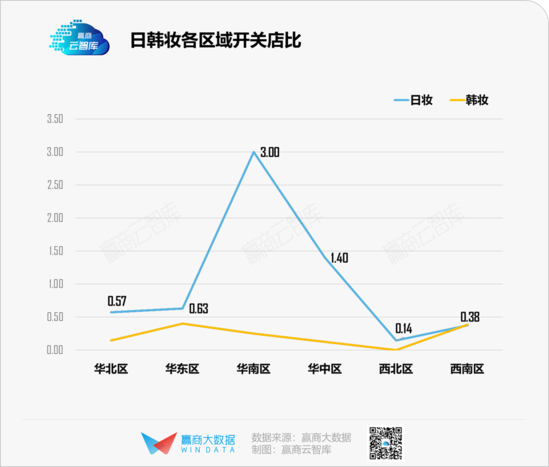

2020年,日韩美妆在中国市场关店近400家,开店仅170余家。其中,韩妆整体开关店比仅0.28,从区域表现来看,韩妆也全面陷入僵局。

2018年8月底,被LG生活健康寄予厚望的菲诗小铺单品牌店彻底告别中国市场。2019年爱茉莉旗下品牌悦诗风吟批量关店40家,2020年再关90家。2021年3月,被称为“K-Beauty第一彩妆品牌”的伊蒂之屋在大额亏损后,关闭中国内地全部线下门店......

至此,以大众平价让中国女孩实现“颜值自由”,凭借韩流狂潮在中国攻城略地的韩妆已成往事。

与韩妆同陷泥淖的日妆品牌,从区域表现来看,虽然在西南、西北地区剧烈收缩,在华北、华东地区呈现较温和收缩,但在华南、华中地区则呈现强势扩张态势。

当韩妆成为中国消费新升级的牺牲品,平价日妆需要警醒的是,在品牌定位、产品创新和扩张步伐上,都应该更贴近中国市场和消费者。

高端日妆反扑,平价不够高端来凑

线下日妆门店表现,中高端品牌引人注意。门店净增TOP10中,CPB、IPSA、SHISEIDO均为资生堂旗下中高端品牌。

早在2015年,资生堂财年财报显示,悠莱、姬芮、泊美等在内的大众化妆品类销售同比下降25%,与此同时,资生堂同名品牌、肌肤之钥等高端产品线的销售增长31%。

据界面新闻报道,在线下,以银泰为代表的百货/购物中心渠道,推动了高端美妆迅速回暖和业绩增长。在疫情肆虐的2020年,银泰百货内高端品牌仍持续大幅增长,同比增幅达到30%-50%,尤其是以护肤为主打的高端品牌,如Sisley、LA MER、娇兰、POLA、SK-II、CPB、HR等成为上半年同比增长幅度突出的TOP10品牌。

在平价国货美妆面前,平价日韩美妆已不再吃香,发力高端产品线成为突围中国市场另一密钥。

新锐国货美妆异军突起,线下发展多元化

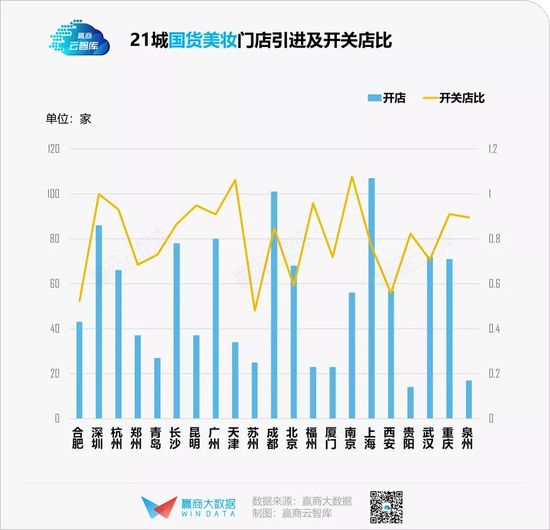

大众日韩美妆逐渐式微,国货美妆正在崛起,2020年,国货美妆积极拓店,开店数达1100余家,占整体美妆中国开店数量的50%。

聚焦线下国货美妆,门店净增排行榜中,2016年后创立的品牌占比达60%以上,异军突起的新锐国货俨然成为美妆赛道的后起之秀。2020年完美日记上市成为“国货美妆第一股”,更是验证这一事实。

国货美妆门店净增TOP10中,美妆集合店上榜达4家,分别为THE COLORIST、H.E.A.T、屈臣氏、Colorlab,作为新兴的一站式美妆集合店,THE COLORIST以高净增门店数“围剿”老牌美妆集合店屈臣氏,成为了掏空年轻人钱包的新物种。

另外,安润适、林清轩、芭芭多3家护肤品牌上榜,也反映了护肤品牌的突围。烯牛数据显示,2020年美妆护肤赛道获投的品牌项目中,45%都是护肤品牌。

美妆集合店、彩妆门店、护肤门店的多元化,反映了国货美妆线下发展的百花齐放,对于新锐国货美妆品牌而言,线下渠道前景广阔,值得深耕。

02

日韩美妆、国货美妆开关店众生相

城市:国货美妆渗透北上广深,日韩美妆逐鹿新一线

城市布局上,国货美妆的打法是在北上广深扎根渗透,再往新一线、二线城市覆盖,实现全面开花。

以品牌门店总数看,2020年,上海引进了107家国货美妆品牌,位列21城之首。成都次之,为101家。深圳、广州亦有80家以上。长沙、武汉、重庆、北京、杭州、西安、南京具有60家以上,合肥、郑州、昆明、天津均有30家以上。

值得一提的是,因自带“网红气质”,近年来成都在美妆业态的商业价值愈发凸显,THE COLORIST、完美日记已在此地率先布局多家门店,H.E.A.T喜燃同步开出的全国双首店,橘朵西南首店落户成都IFS。无独有偶,具有相似网红基因的长沙,亦受到国货美妆品牌的关注,2020年,B+油罐选择把品牌首店落地长沙,为国货美妆首店落地提供新思路。

收缩战线的日韩美妆,在一线城市迎来大量关店潮。韩妆转而把门店选址调整在新一线城市,2020年,韩妆在南京、郑州两个新一线城市的开关门店比分别为1.75与1。

同样考虑关店增效的日妆品牌,虽在深圳的开关门店比达3,表现不俗,但新一线城市布局的脚步也在加快,日妆品牌在杭州、青岛、郑州开关门店比为2,扩张势头迅猛。

商圈:国货美妆发力顶流商圈,日韩美妆分流奔走

商圈选择上,国货美妆品牌的打法倾向于进市级商圈发力“首店经济”,打响知名度后,迅速往区域商圈覆盖,扩大规模效应。

2019年10月,THE COLORIST全国首店在广州海珠区核心商圈丽影广场和深圳福田星河COCO Park同时开业,凭借高颜值、高人气、高销售,瞬间爆红。

除了抢占核心商圈的热门购物中心,依托人流量最大的地铁层等优势位置,攻占区域商圈同样是国货美妆门店布局重头戏。

完美日记自2019年在广州开出首店后,从一线深入五线,布局版图已扩至超47城区域商圈,门店总数超200家。而主打社区场景的东点西点,主要开设在一二线城市外围,单店辐射半径2-3公里的消费者。

与国货美妆的门店战略有所不同,日韩美妆在门店布局分流奔走。日妆以1.46之高的开关店比进击市级商圈,而韩妆则全面撤退市级,专攻区域商圈。

日妆品牌继续进击市级商圈,验证了以“自然”、“养肤”为卖点的日妆仍受到一部分消费者青睐。而经营承压的韩妆,在市级商圈建店,面临的是高昂的装修费用和租金,这对于盈利能力较低的店铺无疑是雪上加霜,转攻区域商圈确是明智选择。

购物中心:激烈抢铺中高档mall,欲摘平价标签

一直以来,美妆业态都是购物中心的必争之地。

2020年,疫情倒逼线下零售大洗牌,劣势零售业态大量撤店,购物中心空置率提高。以低价获得抢手店铺,零售新物种们纷纷入驻顶流购物中心。

据不完全统计,THE COLORIST调色师已经进驻广州、深圳、北京、上海、西安、长沙、天津等20余个城市的标杆型购物中心。

在中高档mall实现拓店、增加曝光率的日妆与国货美妆品牌,一方面正在迎合“不一定有钱,但一定有钱花”的Z世代,另一方面进攻高端美妆,扭转“平替”的尴尬境地,摘除平价标签。

韩妆偏爱中档mall,一方面规避线下成本高的限制,另一方面韩妆低廉的价格更适合接地气人群。

03

日韩美妆败走、国货美妆崛起启示录

韩妆唱罢,国货登场。

一边,限韩令、假货充斥、品控问题、审美疲劳的韩式妆容……韩妆退败成既定事实。另一边,日韩妆“短平快”打法被国货美妆完美攻防,凭借“爆款+流量红利”, 国货美妆迅速崛起。

国货美妆夺得话语权的格局已定,然而网红容易,长红难,接棒日韩美妆的国货美妆想要一路高歌,不得不吸取前人教训,参考前辈经验。

营销过后,以“极致单品+丰富品类”接住流量

精准把握社交媒体流量红利,国货美妆迅速触达消费者,但营销过后,若没有匹配的产品接住流量,闭店也是一种难逃的宿命。

与韩妆极盛中国时期有所不同,当下的美妆消费人群不再是护肤、化妆小白,而是见多识广的Z世代人群,他们被社交媒体KOL所教育,或是成分党,或是技术流。

真正黏住他们的美妆护肤品牌,大都靠的是品质过硬的极致单品与推陈出新的新品类。完美日记、Colorkey、花西子,早已深谙极速的上新速度和丰富的SKU利器之效力。

丰富的SKU更好地满足了细分人群需求,但目前国货美妆SKU的增加仅在于外观包装的更新,要真正抢占国民心智,打赢美妆赛道的持久战,必须实现成分及研发技术的迭代与进步。毕竟,对于精明的Z世代而言,换汤不换药的把戏不仅无法打造极致单品,还容易造成脱粉。

品牌多样化发展,攻占细分市场

“美国有雅诗兰黛,日本有资生堂,韩国有爱茉莉太平洋,相较之下,中国作为全球购买力最强的国家之一,始终没有诞生一个全球知名的化妆品集团。”

实现品牌多样化发展,搭建集团化布局,成为国货美妆巩固中国市场地位的进阶之路。

实际上,完美日记母公司逸仙电商,成立以来,一直在打造细分品牌,2020年成功打造出小奥汀、完子心选两大副品牌,同时收购中高端护肤品牌Galénic,搭建集团化布局。

逸仙电商推出新品牌时,也通过差异化定位向两端拓展目标群体,如小奥汀价格定位略高于完美日记,重点覆盖更加精致且价格敏感度更低的年轻女性;完子心选则侧重于覆盖更加年轻的学生用户。

传统国货龙头珀莱雅也积极培育彩妆新品牌,2020年其控股的化妆师品牌彩棠崭露头角,成为与毛戈平分庭抗礼的专业彩妆品牌。

在高端美妆中国吃香、护肤品牌冲出重围的背景下,国货美妆同步拓展高端品牌与护肤品牌矩阵,有利于实现细分市场的开疆拓土,填补国货美妆在高端等市场的空白。

消费生态不断迭代,国货美妆仍需继续进击。