3月26日,美团对外发布了2020年四季度及全年财务业绩报告。财报显示,2020年四季度及全年美团营收实现进一步增长,多项业务均在市场预期之内。

我们先来看下财报的核心数据:

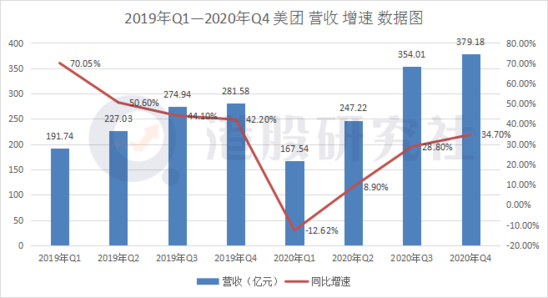

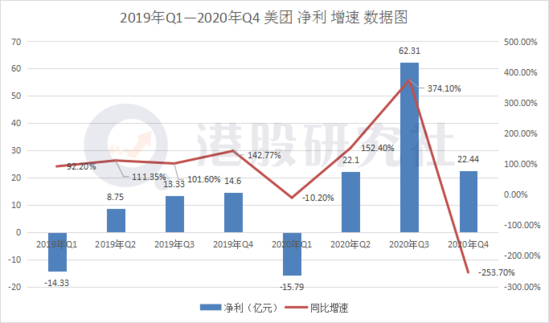

2020年美团营收首破千亿大关,同比增长17.7%至1147.95亿元;四季度营收同比增长34.7%至379.18亿元,超出市场预期。净利润方面,全年经调整后净利润为31.2亿元,同比下降33%;四季度净亏损22.4亿元,高于市场预估净亏损16.72亿元。

具体四季度各项业务的营收:

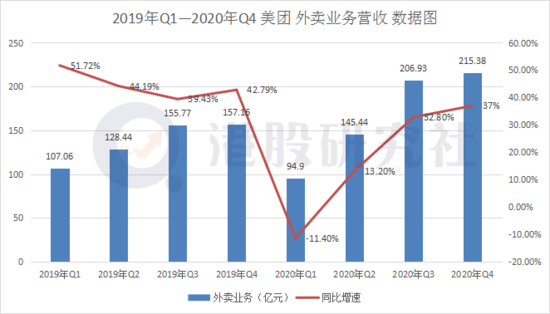

外卖业务四季度营收达到215.38亿元,同比增长37%。

到店业务延续上一季度增长趋势,营收同比增长12.2%到71.75亿元。

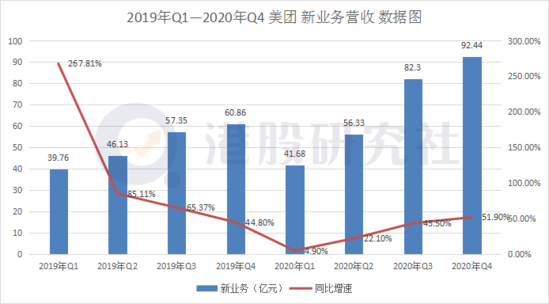

新业务营收增速超出上一季度增速达到51.9%,营收达到92.44亿元。

但四季度净利润相较上季度却由盈转亏,净亏损达22.4亿元。那么,面对美团本季度这份增收不增利的财报,我们又该关注哪些价值点?

01

Q4营收超预期

核心业务恢复良好

作为美团的主力业务,本季度外卖业务依然取得了超市场预期的表现,从四季度订单量增长上就不难看出。财报显示,2020年四季度美团订单量达到3620万笔,同比增长33%。

受益于美团向用户端持续输出的补贴金额,刺激了订单量的增长。有市场数据显示,开通美团外卖会员的用户会比不开通会员的用户,消费订单笔数多50%。

从大环境角度看,2020年受公共卫生事件的影响外卖行业需求激增,四季度营收增长在一定程度上受益于行业效益的延续。

在供给端以及需求端的双向效应下,四季度客单价相比同期近一步提升。财报显示,2020年四季度平均订单金额同比增长7%。

在经营利润率上本季度有微量上升,2020四季度外卖业务经营利润率达到4.1%,这主要是由于四季度骑手补贴有所减少导致。

仔细分析能够发现属于季节性浮动,在一二季度中骑手补贴均有增加使得经营利润率有所减少,但到三四季度却略微上升。

但利润率的上升并没有阻止外卖业务变现率的下滑,2020年四季度美团外卖变现率为13.8%,相比2019年同期下降0.2%,四季度的下滑也带动整体变现率的下滑,2020年变现率下降至13.6%,关于变现率下降,美团表示是由于用户补贴比例上升所抵消的。

但细看却不以为然,外卖业务恢复增长的背后,依然存在不少的投入。这也就可以解释,四季度净利亏损的部分原因,或许就在于变现率的下滑。

从行业角度来看,美团外卖目前面临最大的竞争对手就是阿里的饿了么,根据市场数据显示,2020年6月,饿了么用户活跃人数达到5881.43万人,仅落后美团不到100万用户。

在用户定位上,饿了么要优于美团,饿了么上市之初就定位于高端用户外卖平台,而美团一开始的市场进军方向就是大众用户。随着消费水平的不断提高,用户也在逐渐转向高端化,着也使得美团的部分用户转向饿了么。

除了饿了么带来的压力,在持续发酵的“美团事件”中,部分商家无照经营以及餐饮质量不合格,在一定程度生分散了美团的客流量。

在近日市场监管总局发布的消费者投诉数据中,网上订餐成为投诉热点之一,美团、饿了么成为投诉焦点,同时美团还被评为“不建议下单”评级,可见美团在市场用户反响中表现较差。

总的来看,外卖业务超出与预期部分原因受益于自身机制优化,但更多的是用户基数带来的营收增长,而市场竞争以及口碑问题则是美团面临的两个较大难题。

02

新业务处投入期

净利润空间恐持续承压

财报显示,2020年四季度新业务板块营收达到92.44亿元,领先同季度的到店业务营收。回顾2020年四个季度能够发现,从一季度开始新业务板块营收占比就已经超越到店业务,可以说新业务已经成美团新的第二增长曲线。

这离不开美团在新业务上的投资,美团在财报中提到会继续加大对新业务的投资,特别是那些有长期增长潜力远景的领域。作为目前新业务板块的两大分支,社区团购就重点投资对象之一。

截至2020年底,美团优选已经在全国超300个地级以上城市以及1500+县镇地区布局,优选业务件单量在12月底达到2100万件,履约能力高效,平均丢单率仅为3%。

对于美团大力布局社区电商而言,无疑是看中社区电商背后的电商化市场,通过美团买菜、美团优选打通在下沉市场的布局,上升到B2C中心化电商。

此外,单一的社区电商或是电商购物并不能形成中心化电商,下沉市场的用户基数恰好弥补这一点,通过买菜与电商的结合将下沉市场用户固定在美团社区团购平台上。

但由于美团社区电商等业务目前处于业务拓展初期,前期依然需要投入大量的资源为新业务开拓市场空间,加之前期补贴和基础设施搭建,短期内亏损幅度仍然呈扩大态势,这也使得美团经营利润短期内仍将承压。

2020年四季度新业务经营亏损近一步扩大,同比增长361.54%达到60亿元;新业务经营利润率下滑了42.3%至64.9%。

对于美团社区电商而言,下沉市场是一块“肥肉”,对其他玩家亦是如此。多数玩家通过补贴战以及价格战的方式打开下沉市场,多多买菜最为疯狂,首批补贴金额就接近10亿元。美团陷入与行业玩家角斗的旋涡中,都会近一步影响美团新业务的短期经营利润。

从长期角度来看,随着美团在财报中提出近一步加大新业务的投资力度。能够预测到的是,美团的净利润可能会近一步受新到业务亏损的影响,而新业务亏损的减少或许就会是美团扭亏为盈的转折点。

从行业角度来看,美团社区团购处于十分尴尬的地位,早期布局的兴盛优选、十荟团等头部玩家都已经拥有一定的用户基数,而后来居上的拼多多、京东等都在通过更疯狂的补贴金额争夺市场,阿里更是通过多个排头兵角逐社区团购市场,美团的压力可想而知。

03

持续发力闪购业务

美团如何讲述细分赛道的新故事?

在财报中美团提到,会大力布局美团的买菜、闪购等新业务。财报发出前,美团近期在闪购业务上的动作也是频频出现。

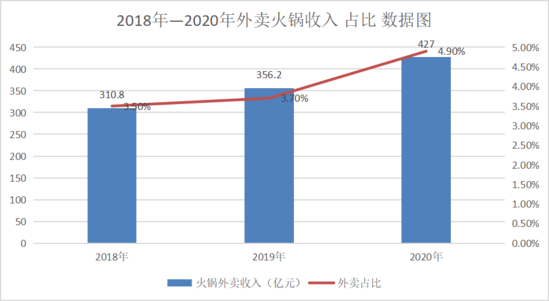

3月19日,美团闪购商学院在京举办“美团闪购生鲜数字零售峰会”,峰会上透露美团闪购今年布局的重点之一就是火锅食材赛道,这也不难看出美团闪购在火锅食材赛道上的野心。

据中国饭店协会相关调查报告显示,我国火锅市场总体规模可达万亿元,去年一年内新增注册的火锅食材超市已超3400家。

可以说目前火锅食材赛道正处在行业风口期,大量的资本和创业者竞相涌入,下一波行业红利将持续爆发。

以锅圈为例,从创立之初至今短短四年时间内,线下门店已经超过6000家,累计融资近30亿元。锅圈的走红为市场玩家起到提振作用,作为行业“追风者”的美团,自然是不会放过这一风口。

除此之外,布局火锅食材赛道是美团闪购业务范围扩张踏足的必经点。在财报中,美团指出,目前闪购已经涉足鲜花、药品等高潜力垂直品类。火锅品类作为目前中国消费品市场品类消费排名第一的存在,布局也是必然所在。

据悉,火锅食材赛道目前分为两个板块,线下主打火锅食材便利店,线上以火锅外卖为主。从目前的现状来讲,美团可能会涉足两个领域。

从线下火锅食材板块来讲,火锅食材行业作为从传统火锅脱离出来分支,分食原本属于传统火锅的蛋糕。相比起传统火锅的到店方式,线下火锅食材店消费场景更丰富,能够满足消费者更多应用场景的实现,在家、办公室还是出门野餐都能满足。

而线下火锅食材与社区团购有着不尽相同的地方,同是从传统领域独立出来的分支,美团在社区团购上有着一定成功经验,社区团购经验或能加之在建立线下火锅食材店上面。

在线上板块也是具有一定优势,作为作中国最大外卖配送平台,美团有着充足商家资源,以及配送渠道优势。相比起锅圈食汇、盒马火锅的配送速度,闪购半小时到达会在一定程度上助推美团布局线上火锅外卖的优势。

虽然行业红利以及自身存在的优势,都在一定程度上助推闪购布局火锅食材赛道。但市场上将火锅食材赛道比作下一个“社区团购”,可以看出背后行业竞争的激烈,以及可能面临价格战跟补贴战方式抢占市场。

在目前的火锅食材赛道中,锅圈食汇已经通过“线上+线下”方式抢占了较高的市场份额,而王老吉、蒙牛等都在向这一赛道布局,甚至连做短视频的字节也搞起火锅。作为美团的“老对头”饿了么自然也不会放过,联合盒马鲜生上线发售火锅外卖,同时盒马鲜生也支持线下火锅食材售卖。

能够看出的是,闪购通过“线上+线下”的方式发力火锅食材赛道,或许能够打开一定的市场,但打造下一个“锅圈食汇”还是存在不小的差距。

总的来讲,美团的这份财报还是有值得肯定的地方,不管外卖的稳健增长,还是新业务的频频出线都值得资本市场鼓励,但发力电商业务所导致的净利亏损,仍是美团需要解决的问题。美团在新业务的发力能否成功,还有待考量,港股研究社也将持续跟踪。

免责声明:本站所展示信息均由会员自行提供,会员依法应对其提供的任何信息承担全部责任,本网站对此不承担任何责任。为保障您的利益,请注意可能的风险安全!