快手“变脸”:由盈转亏 广告崛起

-

-

类目:电商运营

-

联系人:

-

微信号:

-

Q Q 号:

-

手机号:

-

浏览量:

388

【商户信息】

【货源详情】

在正式登陆港交所一个多月后,3月23日,快手发布了首次年报,却没想到因为“亏损”超过1166亿上了热搜。

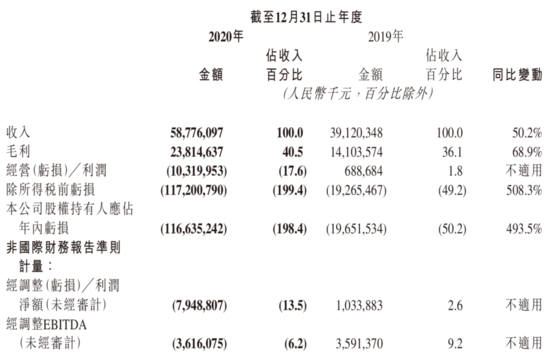

财报数据显示,快手2020年全年收入588亿,同比2019年增长50.2%,但扭盈为亏,经营利润从2019年的6.9亿元变成2020年的-103.2亿元。而听起来很玄乎的“2020年全年亏损1166亿元”,是由于过往融资发给股东的“可转换可赎回优先股”公允价值增加带来的。即估值越高,公允价值就“损失”越多。

简单来说,就是将优先股指定为按公允价值计入损益的金融负债,美团、小米之前也有过类似的巨额亏损,都不是直接经营亏损。

有网友发出疑问,为什么快手股价较上市首日的338港元/股已经跌去近40港元,同时依旧在亏损,市值还能超过万亿?

作为中国“短视频第一股”,市值超过万亿是什么概念?是仅次于腾讯、阿里、美团、拼多多之后的国内第五大互联网上市企业,相当于4.3个B站,7个爱奇艺,13.5个微博。

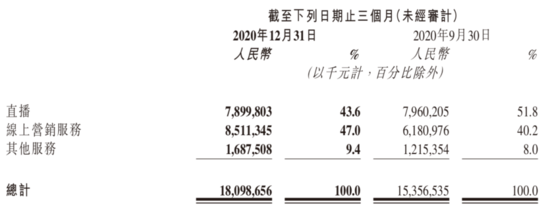

从这份财报能看到快手的急迫,在上市后的一个多月内,做到了将直播、电商、广告三驾马车均衡发展,打破了长期倚靠直播打赏的旧局面。2020年该部分的收入占比降到了六成以下,取而代之的线上营销收入占到近四成,电商部分的收入也有所上浮。

换句话说,快手只要保住直播打赏的基本盘,继续发力广告收入和直播电商,快手的商业故事就可以讲好,在资本市场就能持续走热。

当然,上市是个新的开始,老问题依然存在,快手依旧要面对新增用户增速放缓、用户活跃度降低、中腰部主播成长困难等难题。

为此,快手2020年几乎将一半的收入(266亿)投注在广告营销、品牌推广活动上,用来获取新用户、新流量,对已有创作者和用户进行促活。

至于快手值不值超万亿的市值?一位投资人的评价或许值得参考:“市场的热情着实让我有些震惊,快手这种超大型公司上市,马上可能还会有更大的公司要来,一个时代要来了。”

01

直播增长渐缓,业绩由盈转亏

从快手的业务看,自2016年正式推出的直播业务是妥妥的“基本盘”。

据最新财报,2018年、2019年及2020年,快手直播业务收入分别为186.15亿元、314.42亿元、332.09亿元,整体上涨的趋势下,增幅有所减缓。不过作为营收主力的直播业务,其营收占比正在不断下降,从2018年的91.7%降至2020年的56.5%,近乎斩半。

直播行业有个通用的公式,即营收约等于直播用户总数x打赏付费率x平均每个付费用户打赏金额(ARPPU)。

去年受疫情影响,用户的快手直播打赏付费率和ARPPU值明显变低。虽然直播平均月度付费用户的增速尚可,由2019年的4890万,进一步增长17.8%至2020年的5760万,但每月直播付费用户平均收入由2019年的53.6元变为2020年的48元。

在ARPPU降低的前提下,假设2020年快手直播打赏付费率不变的情况下,其直播收入的增长将取决于直播用户总数的增长速度。由于快手没有公布总用户数,仅从其2020年2.64亿的日活用户来看,较之2020年初的3.02亿有所下降,这也解释了其直播收入增长缓慢的原因。

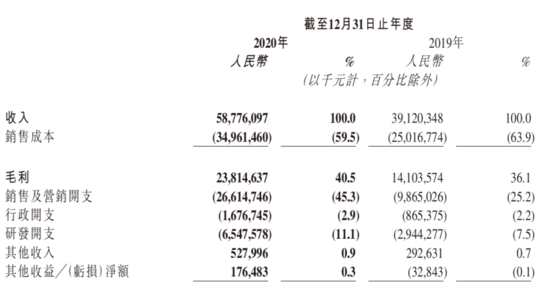

另一方面,随着直播行业竞争加剧,获客和促活的成本提升,快手加大了营销和研发方面的支出,去年一整年的支出分别为266亿元和65亿元。财报称,这两类扩张性的投入或许间接让快手首次出现103.2亿元的经营亏损。而2019年,这两方面的开支仅为98.7亿元和29.4亿元。

实际上,这场“割肉”换用户的行动,从2019年6月快手打响“K3战役”就开始了,为了赶超抖音,在当年年底完成3亿DAU的“小目标”,上线快手极速版,赞助2020年央视春晚红包,后者预算足足有40亿。

但从目前整体的平均日/月活用户以及使用时长来看,快手的用户增长处于放缓趋势。

有数据显示,截至2020年底,微信视频号DAU破2.8亿,抖音整体DAU超6亿。“但视频号大部分增长的用户不是抖音也不是快手用户,这说明直播行业仍然是增量市场。从业务上看,抖音和快手两家的业务都比较复杂,短期内不太可能出现一家独大的情况,头部三家的拉锯战应该会持续很长时间。”高的创服合伙人金叶宸在一次活动中称。

于快手而言,另一个关键问题是,六大家族(辛巴的818家族、散打哥的散打家族、方丈的丈门家族、张二嫂的嫂家军、二驴的驴家班,以及牌牌琦的716家族)依旧占据着快手的重要流量。曾有媒体计算过,仅六大家族就包揽了5亿粉丝。当粉丝是核心资产的时候,就会呈现出强者恒强的局面。在强私域流量的运作下,头部主播话语权之大可能超过平台想象。

当老铁们只认熟悉的主播,一旦再次出现辛巴“假燕窝事件”封停账号60天,或者主播出走/退网的情况,快手很难说不受影响。

而且“六大家族”中,除了辛巴团队是真正的电商团队,其他家族都是偏娱乐的主播,靠打赏过活。也就是说,六大家族的这种赚钱方式,某种程度上直接影响整个平台收入占比的走向。

02

快手电商GMV,难敌淘宝和抖音?

如果说快手的最新业绩表现合格,那么最大的亮点是,快手的收入不再依赖直播,而是直播、电商和线上营销三驾马车齐驱。

其中GMV(商品成交总额)的增长最为亮眼,2020年全年GMV为3812亿元,较2019年的596亿元同比增长539.5%,这也促使包含电商在内的其他服务全年实现37亿元收入,收入占比从2019年的0.6%增长至2020年的6.3%。

3812亿元的GMV虽然已经超过淘宝直播2019年的总GMV,与淘宝直播2020年超4000亿元的GMV差距不大,但据《晚点LatePost》 消息,抖音电商2020年全年GMV超过5000亿元。

平均复购率是快手电商的关键指标之一,财报显示,这一数据由2019年的45%提升到2020年的65%。“复购率是除了快手以外,其他平台都不提供的数据。”一位业内人士告诉开菠萝财经,这个数据的核心体现是用户粘性高,用户认准了主播,就会持续在直播间复购。

在用户复购上,快手和抖音有明显的差别。“抖音的信息流,容易让用户被刷到的内容种草,但快手的逻辑是认可主播本身。”上述业内人士提醒,依旧要警惕主播的头部效应问题。

另外一个数据也值得关注。在快手IPO前后,电商曾被看作是只贡献GMV却不贡献收入的业务,这与其货币化率有关。2019年底这一数字为0.44%,2020年上升至0.97%,不过仍处于较低水平,电商生态还有待培育。

据《晚点早知道》报道,东方证券互联网分析师吴丛露在一篇研究报告中说,“货币化率低的原因,一部分是由于平台对优质商户/达人的返佣,另一部分原因是快手的GMV成交不完全是在站内完成的,跳转到站外成交的GMV,快手是不能向商家收取扣点的。”

越向前迈进,越要解决核心难题。从整体来看,在电商仅占平台不到10%的营收背景下,直播依旧为快手贡献着主要营收,想要进一步提高收入,直播卖货业务必须在2021年再上一层楼。

相比于淘宝、京东、拼多多,短视频内容平台迈入电商赛道,虽拥有流量优势,但也面临诸多短板。有投资人告诉开菠萝财经,目前快手的GMV增速快,并不一定代表其电商逻辑的成功,因为退货率较高,客单价较低,以及在快手上能否成长起一些大的、主流的品牌,还有待验证。在他看来,电商领域的快手可能更像拼多多。

03

打榜卖货的时代已经过去

最新财报显示,三大主要业务里增长最为亮眼的是线上营销,全年收入219亿,同比2019年增长194.6%。这一业务在四季度表现过于优秀,单季获得收入85亿,超越2019年全年,且在四季度总收入中的占比达到47%,首次超越直播打赏成为收入贡献最大的业务。

平均到2020年每名日活跃用户身上,线上营销服务收入为82.6元,较2019年的42.3元增长95.3%。

从快手此前的招股书可以看到,其线上营销的收入表现一直较差,2017年这部分收入仅有3.9亿元,并非没有客户到快手上投广告,而是大部分都被拒之门外。这是由于快手在很长一段时间内都是私域流量为主,用直播业务变现比线上营销业务更容易。

据东北证券分析称,天然上,抖音的强公域属性相较于快手,更适合做广告变现(用户短视频消耗时间长+算法推动成瘾性强等),这也是广告一直是抖音重要收入来源的原因。而快手直到2019年后逐步打通公私域流量后,广告业务才实现体量和增速上的高增长,对于快手营收贡献也快速提升。

之前快手电商的基础建设较差的时候,打榜(靠在主播直播间刷礼物刷到榜一,获得引流机会)才是快手中小商家卖货的主要途径。服务快手的某MCN机构运营负责人萧明对开菠萝财经坦言,这样的方式如今已经快要被平台淘汰了。

“首先打榜的主播过去多为六大家族的人,他们凭借秀场直播模式招揽大量粉丝,头部主播之间约战、PK,在人气最高点卖货,但秀场粉丝不等于电商粉丝,粉丝不精准,购买力并不强,也不是品牌方自己的私域流量。其次,品牌方跟主播私下谈价,没有合同契约,非常不可控。”萧明表示。

如今,为了提振整体的线上营销收入,快手在2020年做了重点谋划,集中推出了多款线上营销工具,包括9月升级其达人生态营销平台“磁力聚星”(原快接单)与付费推广工具粉条;11月正式推出快手电商主播流量推广工具“小店通”和“生意通”。

“当这些工具起来之后,之前很多商家用来给主播刷榜的资金,就转化为购买官方流量的资金了。因此,快手电商的发展带来了一部分线上营销收入的增长,同时也使得直播打赏收入在整体收入中的占比有所下降。”萧明总结,某种程度上,快手的商业生态更健康了。