叮咚买菜突围记

-

-

类目:电商运营

-

联系人:

-

微信号:

-

Q Q 号:

-

手机号:

-

浏览量:

360

【商户信息】

【货源详情】

近日据36氪报道,今年各社区团购巨头纷纷提出了业绩翻倍的高目标:美团优选将年GMV锁定在2000亿,并将冲击5000-6000万/天的单量;多多买菜2021年的GMV目标则是1500亿;橙心优选为1000亿,兴盛优选则为800亿左右。

为什么大厂不遗余力地争夺?

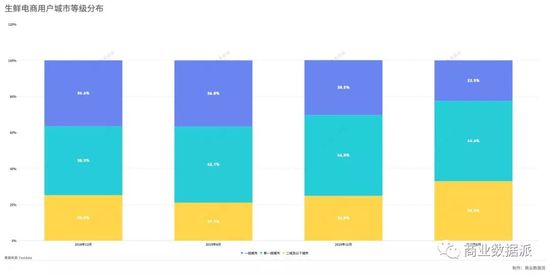

这是一场下沉市场的争夺战。生鲜电商在一二线城市开始趋于饱和,这把火注定要烧到三四线城市。不过以叮咚买菜为代表的前置仓模式单价较高,无法满足三四线城市对价格敏感的用户,而社区团购是线上预定+次日送达+站点自提模式,模式更轻更灵活。不过,这种趋势对于正在向下沉市场扩张的叮咚买菜来说并不是一个利好的消息。

4月6日,叮咚买菜宣布完成7亿美元的D轮融资。本轮融资由DST Global、Coatue联合领投,老股东Tiger Global Management、General Atlantic、CMC资本、今日资本、红杉资本、Ocean Link和弘毅投资等持续加码,其他新股东还包括Aspex Management、3W Fund、Mass Ave Global、APlus Partners和高鹄资本等。

巨头下场,游戏结束。但叮咚买菜是个“另类”。

“得生鲜者得天下”,生鲜电商领域已经经历多轮淘汰,幸存者多多少少都烙下了互联网巨头的影子,如:每日优鲜属腾讯系,盒马鲜生属阿里巴巴,美团重金打造了美团买菜,拼多多推出“多多买菜”,京东的7FRESH、苏宁的苏鲜生等。而叮咚买菜自成一派,目前尚未“站队”。背靠大树好乘凉,没有巨头做后盾,在逐渐白热化的市场竞争中,单打独斗意味着每一步都要小心翼翼。

这笔融资前,叮咚买菜已经一年多未公开融资,在这段时间的竞争高压中,其不仅面临着每日优鲜、社区团购的围追堵截,还要应对传统行业搅局者如永辉等、B2B生鲜电商如美菜网进军消费端,叮咚买菜如何突围?

01

兴于前置仓+数字化运营

叮咚买菜成立于2014年,但APP是2017年才正式上线,这个节点是一个最好的时代,也是最坏的时代。

对于传统零售门店新鲜与便利不可兼得的终极思考早就存在,生鲜电商并非是近年才有的新物种。2005年,“易果网”就揭开生鲜电商历史的序幕。2013年,天猫和京东进军生鲜电商,易果网加入阿里战队。这个领域如火如荼的发展,在2017年迎来一波竞争高峰,届时市场上玩家众多,且巨头已经下场,如:每日优鲜、盒马鲜生、本来生活、易果生鲜、百果园等。

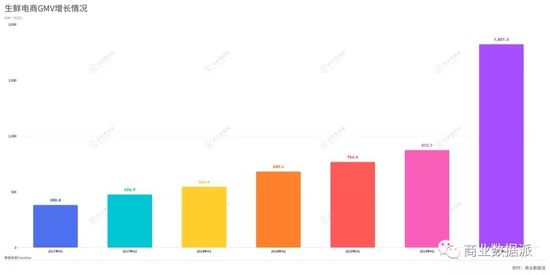

据上海商情信息中心发布的《生鲜电商发展趋势报告》显示,从2012年至2016年,生鲜电商市场规模从40亿元猛增至950亿元。2017年中国生鲜电商市场交易规模约为1391.3亿元,首度破千亿元,同比增长59.7%。

显然,2017年是行业发展的关键年,一方面,赛道火热,潜力无限的市场现状为叮咚买菜提供了无限可能性;另一方面,浩浩荡荡的跑马圈地运动对于一个初出茅庐的新兴企业来说,无疑是加剧了生存焦虑。

公开资料显示,叮咚买菜上线于2017年5月,主打前置仓生鲜电商模式。前置仓是指:每个门店都是一个中小型的仓储配送中心,总部大仓只需对门店供货。消费者下单后,商品从附近的零售店里发货,保障买菜服务实现“最后一公里”。基于该模式,叮咚买菜在配送上也可实现“快”。其推出了“最快29分钟送达”、“满28元免费配送”的服务,在相对合理的人力成本和资源投入下,可以更大程度迎合一二线城市用户对于快速配送食材的需求。

相比传统生鲜电商模式,前置仓在选址灵活度和规模效应上具有明显优势。这个模式的先行者是每日优鲜,其首创“城市分选中心+前置仓”的物流模式。最开始,每日优鲜提出生鲜产品“2小时送货上门”服务,逐渐将配送时间缩短到一小时。从配送时间来看,叮咚买菜承诺的最快送达时间较短,这或许意味着前置仓的选址和数量对运营效率要求更加苛刻。

显然,这是一笔模式很重的生意,要想快速将模式跑起来,目标市场切入点的选择相当重要。因为早期看到良好的投入产出比潜力才会令资本界安心,持续看好,毕竟一些关于圈地赛马的市场游戏都离不开前期烧钱。

以上海切入,叮咚买菜开始进行模式验证。一方面,上海作为一线城市,消费者群体庞大集中,且消费水平及理念领先,生活节奏较快的情况下,互联网快速配送食材的需求非常值得挖掘。另一方面,尽管届时盒马等已经进军上海,但前置仓模式在上海还有空白市场。值得一提的是,每日优鲜创立于北京,其在2019年才宣布联手腾讯在上海达成战略合作并启动“智鲜千亿计划”,这被认为是其全面挥师向东的标志事件。

伺机而动,快速占坑,叮咚买菜迅速扎根上海。而且值得注意的是,从用户角度出发,考虑到“长三角”和“江浙沪”对于活鱼、活虾的大量需求,其最开始运营的品类就包括活鲜。这些品类是传统生鲜电商比较难拿下的,因为无法保证产品鲜活,但依托前置仓模式,叮咚买菜可以避免这个问题。满足用户偏好,也是其快速渗透的原因之一。

不过,尽管上海市场的接受能力和买单能力较高,但如何在短期内说服消费者,并聚集大量流量?背后的逻辑是“技术活”。

前置仓模式的本质是需要数字化;通过电子标签实现生鲜产品库存数据化;通过后台大数据的精确预测,来给出合理的库存水位;通过大数据分析揣摩用户的偏好,精准推荐,提高购买率;通过“履约准时率”、“提前送达单”等关键数据的公示进行实时数字化管理。

据《证券日报》报道,该公司相关负责人曾透露,“传统菜场的损耗率在30%以上,管理水平高的商超,商品损耗率也超过10%。而叮咚买菜的滞销损耗只有1%,这一方面基于人工智能的预测系统,另一方面也是可以根据用户喜好和仓储数据做智能推荐。通过销量预测智能算法系统,叮咚买菜订单的整体预测准确率达到90%以上,高效单品的整体预测准确率达到95%,极大地提高了运营效率,减少流程损耗。”

叮咚买菜首席战略官、联合创始人俞乐曾公开透露,叮咚买菜”App上线当月营收就达100多万元。

这匹黑马很快也被资本看中,在2018年这个生鲜电商行业洗牌,资本开始遇冷的时间点,叮咚买菜异军突起,一年拿下五轮融资。至此,“草根”叮咚买菜开始步入生鲜电商一线领域,与互联网巨头一起争夺市场。

02

“双刃剑”前置仓

Fastdata极数数据显示,2020年,上半年生鲜电商交易额达到1821.2亿元,同比增长137.6%,已超过2019年全年。受疫情的催化加速,行业发展越快,给予叮咚买菜的压力也越大,因为这意味着更激烈的竞争。

经过行业洗牌,市场进一步成熟,模式得到验证后,近两年互联网巨头纷纷入局,除了阿里、腾讯、京东,美团、滴滴、拼多多等纷纷下场参战,除此之外,传统零售企业也一直对这个领域虎视眈眈,还有新鲜血液不断涌入,也迎来第二个融资高峰。据爱企查数据显示,2019年,生鲜电商相关企业新注册4093家,同比增长17.4%;2020年前八月注册量达3512家,同比增长34.5%。

仅仅依靠长三角已经无法让叮咚买菜持续立足,“走出去”是必然的。2019年,叮咚买菜先后南下北上,试水深圳、北京等市场,开启大规模市场扩展策略。根据叮咚买菜自身披露的最新数据显示,目前,叮咚买菜服务范围已覆盖上海、北京、深圳、广州、杭州等29个城市,前置仓数量近1000个。

有业界人士认为,叮咚买菜走出去的策略非常冒险,因为其面临一个问题:盈亏平衡能力是否足以支撑扩张。

去年7月,每日优鲜CFO王珺在接受《零售老板内参》采访时表示,每日优鲜已于2019年年底实现全面盈利。

叮咚买菜创始人梁昌霖曾表示,在理想状态下每个前置仓经营一年以上,日订单达到1000单左右,平均客单价超过65元,每单可以在刨去履单成本后获得超过3%的营业利润,便可以实现盈利。去年12月,叮咚买菜副总裁熊卫曾公开表示,叮咚买菜平均客单价在70元左右。但具体是否已经盈利,其目前尚未给出确切的答案。

可以确定的是,生鲜电商还处于布局期,而且主战场是一线城市,前期的投入、设备建设、物流供应链管理成本、技术开发及营销费用等都是不小的开支。与互联网巨头企业的天然流量优势相比,叮咚买菜是否在流量获取方面需要花更多资源?

此外,在2019年,叮咚买菜仅有两轮金额未知的融资,从当年7月至近期才发生的D轮融资中间,也就是市场争夺最为狂热的阶段,叮咚买菜并没有融资进来。这种情况下,持续的扩张战略令人担忧其资金链是否足以承受。

其实,叮咚买菜也在试图从各方面控制成本。

首先是前置仓的模式带来的成本优势。叮咚买菜首席战略官俞乐曾回应过“流量”问题。她认为,对于高客单价、低频的服务,流量会非常重要,如买房买车,但如吃饭这样的高频需求,复购率比流量更重要。“流量对于我们来说是加法,但复购率对于我们来说是乘法的逻辑。”在资源最大化利用方面,叮咚买菜巧妙地避免流量正面刚,前置仓的模式可以更深触达用户需求,从侧面夯实渗透率,减少获取流量的成本。叮咚买菜副总裁熊卫透露,主菜渗透率在70%左右,行业平均水平在50%左右。

俞乐将线下各种各样的模式称为“挑水模式”,叮咚买菜则是“自来水模式”。前置仓不需要占据线下流量最高的位置,找仓很容易,能够实现区域内的全覆盖。相较于传统生鲜电商,这也是一种成本控制优势。

此外,基于资金和自身的先发优势,许多生鲜电商也在尝试原产地直采、和知名供应商进行合作等多种方式,进一步降低成本。据生鲜电商叮咚买菜发布的《2020年叮咚买菜产地笔记》数据报告显示,截至2020年底,叮咚买菜生鲜直供产地达350个,生鲜农产品基地直采占比达到85%。

但同时,叮咚买菜的主要盈利掣肘其实也源自其前置仓模式,该模式下需自建仓,自建物流控制价格,但仅仅依靠买菜,以及衍生的会员服务盈利,盈利模式单一且利润较低。

今年2月18日,彭博消息透露,叮咚买菜考虑最快年内赴美IPO,至少募资3亿美元。日前,有消息传出每日优鲜考虑最早今年进行5亿美元的美国IPO。随着竞争持续升级,优化扩张带来的成本上升都促使了企业寻求上市,各大玩家争夺“生鲜电商第一股”。显然,目前行业内还是一场资金驱动的份额争夺战,谁先跑出更健康的盈利模式会大幅增加话语权。

资本助推,叮咚买菜将会再一次冲锋。这一次D轮融资再次为叮咚买菜输血,据悉本轮融资资金将用于新区域拓展、供应链投入及团队建设。

一线城市的饱和意味着,生鲜电商也需要开发下沉市场,但以平均客单价70元的价格来说,这个模式在二三线或者更小的城市可能并不达到,前期的争夺难免需要更多的低价补贴,后期也要把客单价压下去。那么,叮咚买菜必须从更深层次的供应链建设来降低成本。

作为消费互联网的最后一片阵地,生鲜电商的争夺前所未有的激烈,前有每日优鲜,后有社区团购,叮咚买菜若想进一步突围并非易事。如何突破前置仓的重模式,快速复制轻运营,或许是下一步的重点。