01

高瓴减持,股价折腰

2017年,高瓴资本合计出资6.85亿元收购良品铺子4680万股,占总股本11.67%,成为第三大股东。

张磊在《价值》书中解释了当初投资良品铺子两大原因:

首先是产品品质优势,良品铺子实现“全品类”扩张,满足消费者的多样化需求。

在保证产品质量上,良品铺子建立理化 试验室、感官实验室,制定从化学到美学的一系列标准。

其次是线上线下“全渠道”优势,通过数据化和设计化,使得全渠道消费场景能够最大化吸引潜在客户。

高瓴资本加注后,给良品铺子提供了一些建议和支持。

一方面,在线上红利期逐渐消退的背景下,高瓴建议良品铺子秉承“高端零食”的路线,提升消费者的整体体验;

另一方面,引入大数据团队,把线上线下积累的消费者数据进一步收集加工,并通过线上电商数据、地图数据,建立线下选址模型,选择最具潜力、最有活力的门店地址和销售策略,提升门店拓展效率。

有了高瓴加持,2016-2019年良品铺子进入高速增长期。

2016-2019年,营收分别为:42.89亿元、54.24亿元、63.78亿元、77.15亿元,同比增长36.2%、26.45%、17.58%和20.97%。

2020年2月,良品铺子成功上市,成为“高端零食第一股”。

上市半年内,良品铺子股票一度达到87元/股,相比发行价11.9/股,上涨了6.3倍左右。

今年二月,首次公开限售股将上市流通,解禁仅两日,高瓴马不停蹄的清仓了半数良品铺子股票。

良品铺子发公告称,公司股东珠海高瓴天达股权投资管理中心、HH LPPZ Holdings Limited、宁波高瓴智远投资合伙企业拟通过集中竞价、大宗交易或协议转让方式减持公司股份数量合计不超过2406万股,合计不超过公司总股本的6%。

减持公告一出,良品铺子股票几乎跌停,从高点到如今47.5/股,下跌近45%,市值蒸发一百多亿。

良品铺子表示此次减持仅为高瓴自身资金需求,不代表公司发展前景和长期投资价值判断。

作为专注长期投资的投资机构,此次减持是否意味着高瓴对良品铺子未来发展缺乏信心?

02

业绩增长乏力,“全渠道”优势不在?

新媒体时代,线上流量分散

首先,阿里降低了头部品牌的流量加权比重,导致三只松鼠、百草味、良品铺子这三大线上巨头流量分散,营销压力增大。

每年的“双十一”、“618”等电商节是良品铺子的销售旺季,存在依赖阿里电商平台现象,一旦电商平台政策改变,对其营收会是致命的打击。

消费人群结构正在调整,Z世代为目前消费主力,这群年轻消费者种草主要通过小红书、微博、B站等社交平台,加速流量分化。

抖音、快手等短视频直播带货方式,叠加众多KOL、KOC进行推广,创造许多垂直领域的新兴网红品牌,抢占休闲零食市场份额,比如说王饱饱。

流量分散对头部品牌冲击较大,市占率不断被稀释,三只松鼠、百草味、良品铺子三巨头市占率从2020年Q1的35%,下降到2020Q11的23%。

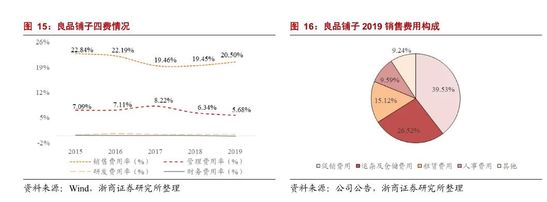

一直以来,良品铺子的营销费用就高居不下,2017年突破了10亿元。

2016-2019年销售费用分别为7.19亿元、9.51亿元、10.56亿元、5.69亿元,基本上占营收的20%左右。

销售费用主要用于各类节目赞助、广告、平台推广。

2015年,借助赞助热播剧《欢乐颂》和综艺《爸爸去哪儿》,快速打开全国市场。

之后还邀请了顶流吴亦凡和迪丽热巴代言,据悉每位代言人花去2500万元。

当投资者质疑营销成本高时,良品铺子分管全渠道战略及营销的副总裁赵刚是这么回复的:“从行业来看,良品铺子的宣发实际上是很正常的行为,我还嫌投入得不够。”

大量砸钱的后果就是营收几乎停滞,净利润转营为亏。

根据良品铺子2020年Q3财报显示,营收55.30亿元,同比仅增加1.29%;归母净利2.64亿元,同比减少16.15%;扣除非经常性损益后的净利润2.16亿元,同比下滑19.46%。

相比之下,同样是华中地区的盐津铺子表现抢眼,2020年前三季度营收14.34亿元,同比增长46.15%,净利润1.89亿元,同比增长110%。

线下渠道不容乐观

2019年,良品铺子线上渠道收入占比48%,线下收入占比52%。

线下渠道良品铺子以加盟为主,直营为辅,比例在2:1左右。

受去年疫情影响,对良品铺子线下实体店打击比较大。

2020年前三季度,良品铺子共开门店420家,关店数267家。

那267家关闭门店,有58%是因为亏损关闭、27%由于优化店铺关闭。

▲良品铺子销售占比

03

同质化严重,新入者源源不断

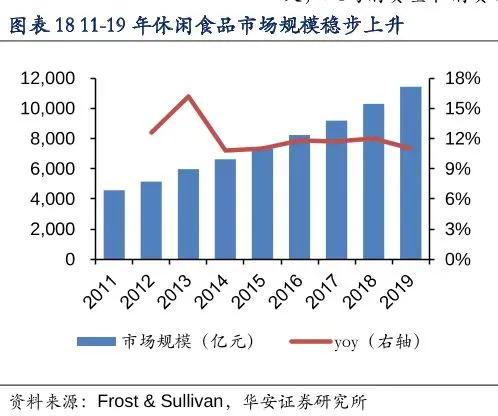

根据《消费升级背景下零食行业发展报告》显示,2020年零食行业规模将达3万亿元。

万亿蓝海市场,最大问题在于产品同质化严重。

每个行业在经过初期的野蛮增长后,必然会进入高度同质化阶段,同质化的好处是加速竞争,优胜劣汰。

行业中几大头部品牌中,产品同质化程度高,三只松鼠、良品铺子、来伊份、百草味、盐津铺子均覆盖坚果炒货、肉质零食、素食肉制品、糕点蜜饯等品类。

其中,良品铺子和来伊份的SKU较多,品类高达1400+种。

几年前,沃隆推出“每日坚果”品类后,良品铺子、三只松鼠、百草味等品牌纷纷效仿,使得“每日坚果”成为近年来增长最快品类。

只要一款爆品出现,市场上就会有n家公司入局。目前市场上大概有三百多家公司生产“每日坚果”,其中还包括盒马、便利蜂等。

虽然说沃隆具有先行优势,但在低门槛、受众广的格局下,难以形成竞争优势。

继“每日坚果”后,“植物肉”作为新品类迅速崛起,百草味率先将此品类带人零食市场。

随着新消费时代的到来,越来越多网红品牌涌入市场,不断蚕食着良品铺子这些“老牌”的市场份额。

数据统计,2020年我国零食行业异常拥挤,新入企业超过2万个。

休闲零食品牌多发源沪闽粤等,长三角和珠三角是休闲零食品牌聚集地。

这也与休闲零食市场入行门槛低有关系,大家都是贴牌卖,区别不大。

如专注蛋花酥的轩妈,2020年双十一期间线上全渠道累计发货530万枚蛋花酥,销售额突破3255万元。

轩妈做了蛋花酥品类的创新,扩大消费者认知边界,产品在天猫平台复购率高达57.6%。

不仅如此,阿里也想分一杯羹,开始涉足零食市场,在天猫上线了自有休闲食品品牌Bonbater棒倍特。

针对同质化严重问题,良品铺子采取的解决之道是走高端化道路,但从2019年高端化开始到现在,似乎效果甚微。

▲休闲食品市场规模

04

“高端化”前路漫漫

为了打造差异化壁垒,2019年良品铺子率先提出“高端化”发展道路,主要通过供应链、产品质量、健康化等方面实施。

在供应链管理、保证产品质量上,良品铺子由于采用的OEM代工模式,会出现各类产品品控问题,比如说本次“鸡肉肠生蛆”事件,就会影响高端化进程。

“高端化”最直观是体现在产品定价上,良品铺子价格比同品类竞品高,是行业中相当高的。

美其名曰高品质,但大家都是OEM代工生产,优势在哪?

我们注意到良品铺子的研发投入并不高。

根据良品铺子财报显示,2020年前三季度,研发费用为1951.45万元,占营收的比例为0.35%。

竞争品牌盐津铺子同期研发投入为3050.45万元,占营收的比例为2.13%;洽洽食品同期研发投入2283.7万元,占营收的比例为0.63%,均高于良品铺子。

低研发投入如何实现“高端化”?

再有,良品铺子对所有产品进行健康化升级,推出低糖、低盐、高膳食纤维的产品矩阵。

健康化是当前消费最显著的趋势之一,目前大部分国潮品牌都在往健康化方面发展。

从元气森林的“0糖0脂0卡”气泡水到各类食品饮料,健康化更表现饮食趋势。

相比于产品品质“高端化”,良品铺子似乎更关注产品包装的“高端化”。

大笔的营销费用,无技术支撑,“高端化”只是空有其名。

高端化的本质是塑造差异性,掌握定价权的过程。

比如说美国啤酒高端化过程中,百威通过产品结构升级优化、,精耕渠道、营销费用完成高端化。

再如,日本明治乳业株式会社在其高端化进程中,乳制品经历了鲜奶到酸奶再到功能性酸奶的过程。

日本明治注重研发,曾全球首先完成对母乳DHA研发,研制出的配方奶粉被誉为是“最接近母乳的奶粉”,奶粉销量长年稳居日本第一。

明治基于消费者需求不断的研究发展,丰富产品矩阵,以乳品为中心推出了包括牛乳、乳酸菌饮品、酸奶、冰淇淋、乳酪、黄油、植物性黄油、婴幼儿奶粉、婴儿食品、营养食品、冷冻食品等多元产品。

当然,在高端化道路上,良品铺子前路漫漫,还在不断探索中。

和君咨询合伙人文志宏说道:“对良品铺子未来发展至关重要的,是如何强化自身的竞争壁垒,这个过程可能比较漫长,需要不断探索。公司高端化路线的方向还是比较看好的,包括在很多细分领域的尝试也取得了一定成功。但这些都不足以建立起一个更强大的护城河。”

免责声明:本站所展示信息均由会员自行提供,会员依法应对其提供的任何信息承担全部责任,本网站对此不承担任何责任。为保障您的利益,请注意可能的风险安全!